在上期的文章中(点击查看→),我们分析了为什么作为投资者你需要谨慎地选择投资标的,因为我们做投资不仅是用自己的资金,同时也在用自己的时间;而时间和资金都是排他性资源,错误地选择了投资标的,对投资者来说会产生灾难性的结果。

本次将介绍怎样才能选择好投资标的,由于每位成功的投资者采取的投资策略都不尽相同,成功的方法也各种各样。我将具体以定投策略为示例,分享筛选投资标的的思路。在此之前,我们需要了解什么是定投策略?

定投策略

定投策略是指:

针对某个投资标的在很长的时间内定期投资一定的金额。

比如,在未来的5到10年或者15至20年(一段很长的时间),定期(可以是每天、每周、每月)投资固定标的(如亚马逊股票、腾讯股票、微软股票、标准普尔指数基金等)一定的金额(1000元或者2000元...)。

据此,你可以理解到,作为定投策略采用者,在筛选投资标的时,有个隐秘而重要的判断标准:

这个标的是否长期值得持有。

如果这个标的没办法长期持有,对于定投策略者来说,他的定投计划就不可能长期被执行,更加谈不上在市场上赚到钱。所以,问题的关键在于“长期价值”。可我们又怎么能知道一个事物的发展是具有长期价值的呢?答案是看事物发展的趋势,也就是所谓的“投资趋势”。

投资趋势

说起投资趋势,就像一句正确的废话,因为无数的财经新闻媒体不仅天天在讲趋势的重要性,它还告诉你未来的趋势有哪些。可问题的关键是,你看了那么多新闻,却依然无法明确这个热点到底是泡沫还是真正的投资方向,自然你也无法筛选出符合你的投资趋势。投资趋势,至少要做好三个重要的筛选,且是层层递进:

1)在全球范围内寻找某个或某几个局部地区;

2)在某个或某几个地区选择某个或某几个行业;

3)在某个行业里寻找某些个优秀企业……

1)在全球范围内寻找某个或某几个局部地区

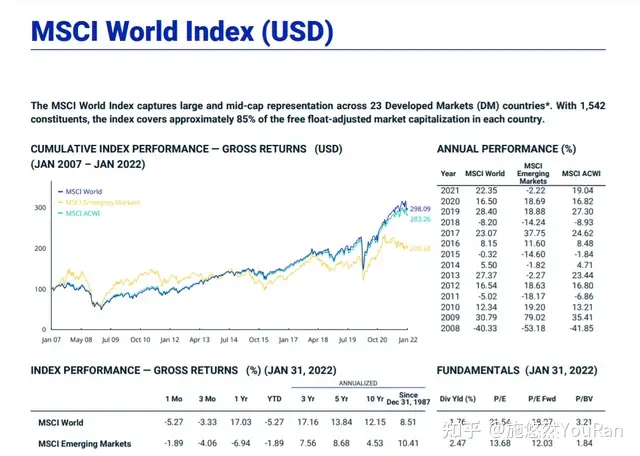

对于初入市场的人来说,在全球有233个国家和地区中,筛选出你认为发展最快、风险系数最低的国家和地区来进行投资,这点过于广泛,也没有那么多精力和时间去做分析。一个缩小范围可参考依据是摩根斯坦利资本国际世界指数(MSCI World Index),这个指数追踪了全球23个发达国家总计1542支中大市值股票价格。

它的统计意义是在表明,如果你想押注全球经济发展的趋势,看好全球经济未来增长的潜力,购买追踪 MSCI World Index 的ETF即可,比如 iShares MSCI World ETF (NYSEARCA: URTH), the iShares MSCI ACWI ETF (NASDAQ: ACWI),以及 Vanguard Total World Stock ETF (NYSEARCA: VT)。

那追踪MSCI指数的收益率区间是多少呢?据官方数据统计显示,从1987年12月31日起,截止到2022年1月31日,MSCI World年化复合回报率是8.51%。

当然,如果你说不想投资全球,想投资某些区域,那你可以参考MSCI Emerging Markets指数,这个是新兴市场指数,反映新兴市场发展的水平。那据官方统计,从1987年12月31起,截止到2022年1月31日,投资MSCI Emerging Markets 年化复合回报率是10.41%。显然过去33年,新兴市场发展的速度更快,增长更好。

那在全球范围内筛选某个或者某几个区域,可以让我们在基于全局思考的视角上,在规避风险的同时能同时跟上世界发展的趋势。

2)在某个或某几个地区选择某个或某几个行业

假设你之前第一步已经选好了新兴经济体里面的“中国”作为你投资区域的市场。那在第二步,你需要在中国的市场上选择某个或者某几个行业作为方向。

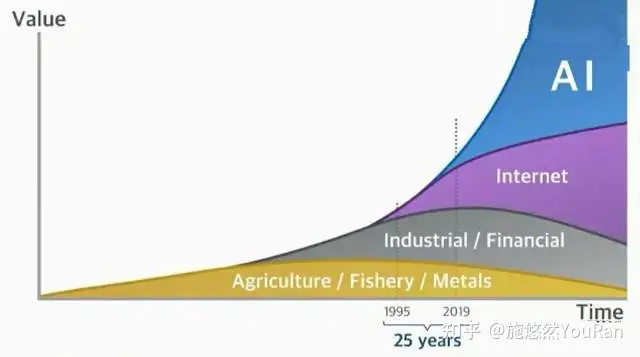

那行业怎么选?我个人认为投资人孙正义的这段话描述的很精准:

“你或许会觉得我孙正义比其他人厉害,但并不是,我做的其实很简单:就是投资趋势。30年前,投资互联网就行了,哪有那么复杂,你太复杂的话,反而赚不到钱。做事情简单化,去了解那个追根究底的原理。那下一个蓝海在哪里?未来30年,或者说30年后,世界排名前十大的公司都有哪些?不用想的太复杂。30年后,世界市值排名前十大的公司里,一定有大量的AI公司。”

观察周围的变化,就能发现新的行业机会。比如,你天天刷抖音,你就可以思考为啥自己越刷越开心,而且刷到的都是自己喜欢的,更甚者为啥这类软件上的搜索ICON越做越小,有时候你根本找不到。但这类APP却又有着惊人的用户群,那究竟是什么原因呢?深究下去,就会发现通过智能算法机器将会知道你更喜欢哪种快乐,也就是说AI所带给人们与众不同的“快乐”,AI技术在生活场景上已经应用落地,并且已经实现了商业上的成功。

再者就算你对周围环境不敏感,你至少看新闻吧,新闻媒体最不缺的话题就是告诉你未来趋势有哪些。你看到这样的新闻信息后,认真挑选1-2个去研究和核实这个是不是真的趋势机会;也是一个不错的思考行动方向。

那我们通过在区域市场上找到某个或者某几个行业,是为了在趋势的发展下让未来的投资风险更低、收益尽可能更高。

3)在某个行业里寻找某些个优秀企业

前两步我们已经选好了投资区域市场及想要投资的行业,那第三步就是要筛选投资行业中的企业。这里有个重要的点:

仅仅只投资某个行业的某一家公司,这个风险过高。最好的办法是同时投资这个行业里面的几家优秀公司。就算某家公司因为某些原因亏损甚至破产,那你也还有同行业的其他家公司在上涨,这相当于对冲了投资风险。

这样的处理方式,你可以在实际的投资中找到很多,比如你看到高瓴的持仓——在生物医药赛道里,他们不仅投资了百济神州、也持有传奇生物、天境生物等同赛道上的公司。又或者你肯定也看到过红杉XX投资人被媒体形容为“买下半个中国互联网的人”。这都在说明,尽管看好某个行业,但依然不能保证行业里的某个企业就一定是未来的领导者,同时筛选几个优秀的企业,可以对冲投资风险。

总结

讨论了定投策略采用者筛选投资标的的思考框架:

- 选择全部(全球),还是最佳的局部(区域)

- 最佳局部之中的最佳局部(行业)

- 最佳局部之中的最佳局部之中再选择若干个标的构成组合……

你会发现这种思考方式筛选出来的标的最开始好像很适合机构投资者,因为在行业发展的初期,很多企业都还没有上市,处于融资阶段。这对于普通的投资者来说,好像没啥机会,事实确实如此,你必须的客观承认和接受。那些行业发展的风口就是属于高瓴和红杉们的机会啊,那是他们实力的体现。普通投资者要做的就是等待那些你看好行业且真正优质的企业上市后购买股票并长期持有。在等待的过程中,你同样也有投资其他优秀标的(如腾讯、苹果、亚马逊)的机会。

版权声明:本文内容由互联网用户贡献,该文观点仅代表作者本人。本站不拥有所有权,不承担相关法律责任。如发现有侵权/违规的内容, 联系QQ15101117,本站将立刻清除。