没曾想,嘴开了光。

自打这篇文章发出之后,可转债市场就风云突变。

最近一个月,可转债暴跌。

百元以下的可转债数量,从30只增加到97只,多了三倍有余。

更让人震惊的是:

不少可转债,都跌到了史无前例的“地板价”。

过去,能跌到七八十块,都算了不得了。

而这回……

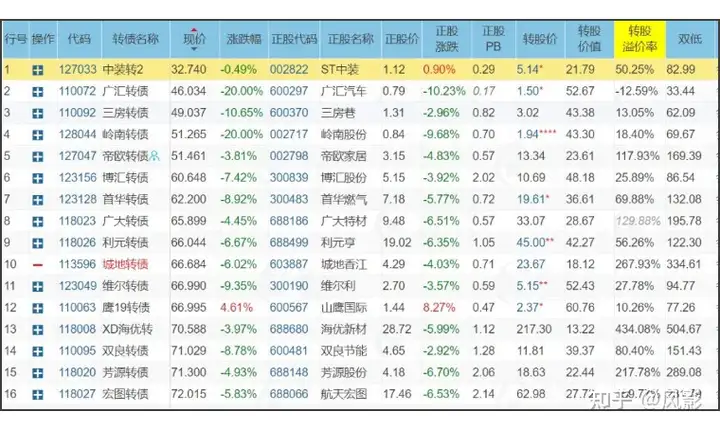

中装转2,32.740元;

广汇转债,46.034元;

三房转债,49.037元;

岭南转债,51.265元;

……

80元以下可转债,一页都放不下了。

如果你手里还有可转债,肯定想知道:

这么个跌法,到底是机会还是风险?

我手里的可转债,到底该补仓,还是该清仓?

那可一定要往下看了。

投资可转债最大的风险,来自于上市公司没有能力偿还本金或兑付利息。

在过去,由于发行新债门槛较高,经济环境较好等原因,这种情况几乎不会发生。

也正因如此,多年前很多“可转债课程”的宣传语都是:下有保底,上不封顶。历史上所有的可转债,都完成了“保本”的使命……

然而,市场是变化的。

上述对于投资可转债的美好幻想,已经破灭了。

随着证监会新主席的上任,证券市场的治理不断深化。不满足上市条件的“垃圾公司”将逐步退市,其发行的可转债,自然也将退出二级市场,无法交易。

这意味着:

可转债投资,不再是安全、保本的。相反,如果买到质地较差的转债,将面临本金归零的可能,其风险将远远超过股票投资。

如此说来,是要把所有的可转债,都“清”了吗?

倒也未必。

证券市场,泥沙俱下,必有错杀。

这么多可转债暴跌,不可能全部违约,里面肯定会有一部分“躺枪”的。

所以,问题的关键在于:

能否识别出这些“躺枪”的转债。

或者,至少剔除一部分大概率会出问题的转债。

考虑到投入产出比,我个人采用的方案是后者。

目前,投资可转债主要面临的风险有两种。

一种,是正股退市,导致可转债无法再交易的风险。另一种,是可转债违约,导致本金无法偿还的风险。

因此,我们可以通过一些指标。

在一定程度上,排除这两种类型的可转债。

符合以下特征的可转债。

我认为是风险较大,不值得继续持有或投资的:

1)正股为“ST”或“*ST”的股票;

2)正股的股价低于3元/股;

3)2023年公司净利润为负(亏损);

4)2024年股东大会决议不分红;

5)可转债评级已经在A+(含)以下;

6)转股价已经低于或接近公司每股净资产;

君子不立危墙之下。

这些“歪瓜裂枣”,持有时间越长,就会越糟心。

而余下的“乖宝宝”,平均分散买入,并根据情况适时调整(如出现上述特征,直接踢出组合)。我个人认为,可以在行情恢复时,取得不错的收益。

上述标准所需信息或数据,都可以通过“集思录”、“宁稳网”、“雪球”等平台查到。通过筛选,可以剔除掉约80%左右的百元以下转债。

当然,如果你有时间、精力、能力,从中精挑细选,当然更好。能到达这个水准,高手如你,也就不需要我来“指点”了~

以上,就是针对目前可转债市场发生的变化,我个人一些小小的思考和观点。

完全回避,固然没问题。

但鉴于有不少小伙伴,前期已经投入了不少本金,甚至是重仓了某几只暴跌的转债。希望本文的一些“调仓”思路,可以帮到你。

整体上,相比之前。

可转债的投资难度肯定大幅增加,所花费的精力也会更多。

但成熟的投资者,还是可以在这种大跌的行情中,获取到不菲利润的。

我个人,目前主要精力都放在股票上。

因此,就不参与了~

版权声明:本文内容由互联网用户贡献,该文观点仅代表作者本人。本站不拥有所有权,不承担相关法律责任。如发现有侵权/违规的内容, 联系QQ15101117,本站将立刻清除。