我们把闲钱做基金定投好呢?还是购买保险比较好?能够点击进来看的朋友,首先表扬下我们自己,说明我们有很好的投资和理财意识,对未来生活有更美好的期待!

不管我们拿闲置资金做基金定投还是选择买保险(储蓄险),都是没有任何问题的。

关键是我们希望通过这笔投资或者理财来达到什么目标?

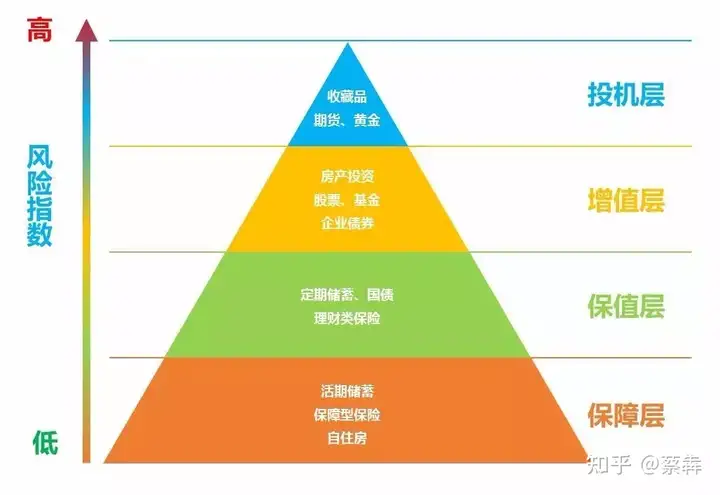

抛开我们自身的实际需求,来谈工具、谈产品,本身就是本末倒置。不管是我们是选择做投资还是理财,更要考虑到我们自身的风险偏好。

1、基金定投(投资)

短期的基金定投并不是很合适,长期的那就未必不行。很多人都担心基金定投会亏损很多,我们今天就来分析一下长期的基金定投最多可以亏损多少?请做好心理准备。

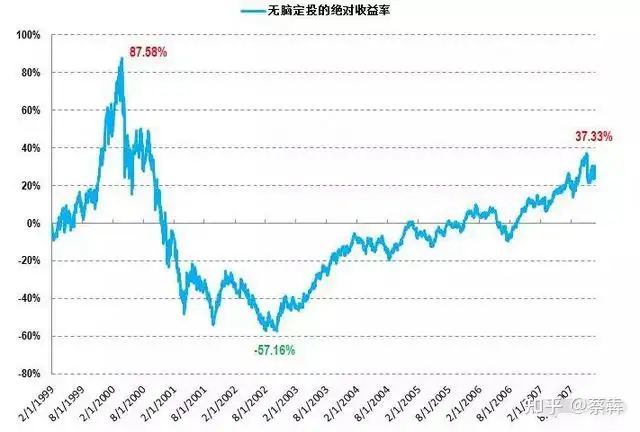

我们一起来看看美股代表纳斯达克100指数

美股的互联网泡沫发生在2000年,最惨的定投开始于1999年2月,在定投了一年多,收益高达87%,后续开始进入互联网泡沫时期,假如持续定投,最低点亏损达到了57%,比同时期的A股和港股亏的还多。

从上图,我们不难看出,定投基金最多能亏损50%—60%。当然在定投基金一段时间后,假如不好把握最高点,那就在有下降趋势的时候赶紧卖出,而不是一直持有。大家谈谈你定投基金的时候最多亏损过多少呢?

所以,定投基金,个人建议最好是长期持有,如果你是抱着短期套利的心态,凭运气赚到也会凭实力亏掉。

2、保险(理财型)

关于不少客户朋友比较关心的“我拿闲钱做基金定投好呢?还是购买保险比较好?”,甚至特别有强调到“选择退返保费型的保险”,是不是可以理解为购买具有保本增值作用的各种储蓄险?

的确,在当下银行储蓄利率不断下调,日本、瑞士、丹麦等发达国家的银行利率甚至降为负利率,美国一年期储蓄利率也只有0.2%。这就意味着未来我们往银行存钱,可能还要倒给银行一笔钱作为保管费。

前中国人民银行行长周小川曾经说过“实际上我们中国还是可以尽量避免快速地进入到这个负利率时代,如果能够管理好微观货币政策,可以不用那么依赖非常规的货币政策。”

其实这句话咱们正过来说就是中国一定也会像全世界其他国家一样,进入到负利率时代,只是时间早晚的问题。那么银行利率下行是一个我们不得不面对的客观规律。因为如果银行储蓄利率很高,我们是不是都会把钱存在银行,包括很多机构和富豪的大额存单,那整个社会资金都不流动了,谁来消费?谁来投资?谈何刺激内需?内循环经济?

在利率不断下行的大背景下,如何锁定利率,在保住本金的前提下,让我们的财富不断升值?这也是一个技术活。

像保险里面的年金险和增额终身寿险都具备长期锁定利率的功能!最重要的是保证我们的本金安全!

证券、银行、保险是中国金融的三驾马车。但是这里面只有保险可以保障我们本金的绝对安全性!年金险是活多久领多久,可以让我们有源源不断的现金流。增额终身寿险相对年金险,资金的灵活性上更强,我们可以自己设定领取时间和领取金额。但是作为2款长期锁利的险种,他们在兼具锁定利率和安全性上,具备严格的财务制度,让我们可以养成强制储蓄的习惯,但是因为都是长期复利增值,如果我们对资金的流动性要求很高,可能并不适合我们。

所以不管如何选择?最重要的是我们要先了解我们自身的需求,这笔到底想在未来解决什么问题?

我是明亚专职保险经纪人蔡犇,我尊崇知行合一、大道至简!我是一个认认真真生活、踏踏实实做事的人。希望我的分享对你有帮助!如果还有什么不明白的地方,欢迎在评论区留言,或者站内私信我,有问必答!

版权声明:本文内容由互联网用户贡献,该文观点仅代表作者本人。本站不拥有所有权,不承担相关法律责任。如发现有侵权/违规的内容, 联系QQ15101117,本站将立刻清除。